CLOUZA COLUMN

勤怠管理コラム

賞与にかかる社会保険料の計算方法は、毎月の給与の社会保険料の計算と異なります。

賞与は給与と比べて金額が大きくなることが多いため、控除額について慎重に計算をする必要があります。

そこで今回は社会保険の計算や賞与を支払ったときの手続きについて紹介します。

賞与の定義とは?

労働基準法第24条には、給与について「1.通貨で 2.労働者に直接 3.毎月1回 4.一定期日に 5.全額を支払う、の5つの条件を満たす必要がある」と記載されています。

ただし、「臨時に支払われる賃金、賞与、その他これに準ずるもので厚生労働省令で定める賃金については、この限りではない」とされています。

では、賞与はどうでしょうか。

通達では「賞与とは、定期又は臨時に、原則として労働者の勤務成績に応じて支給されるものであって、その支給額が予め確定されていないもの」とされています。

賞与の支給がない会社もあり、支払う基準や支給時期については、ある程度会社に裁量があると言われています。

制度として賞与を取り入れるのであれば、支給時期や計算方法、不支給の場合の要件など細かく決めておく必要があるでしょう。

賞与の金額については年間で基本給の〇ヶ月分、と定めている場合が多く、他には査定期間中の業績に応じて完全な歩合としている場合もあります。

また、業績により、その年は賞与なしということもありえます。

賞与査定期間中の貢献に対する報奨という定義が強いのが特徴です。

一方、社会保険における賞与は、「賃金、給料、俸給、手当、賞与、その他いかなる名称であるかを問わず、被保険者が労働の対償として受けるもののうち年3回以下の支給のもの」をいいます。

年3回以下の支給のものが賞与、年4回以上の支給のものは毎月の給与と同様にみなし、名目ではなく、実態で判断されます。

なお、労働の対償とみなされない結婚祝金等は対象外です。

賞与から控除される社会保険料

賞与からも社会保険料や税金は引かれますが、給与から控除される社会保険料の額とどのくらい違うのでしょうか。

給与の保険料は、毎年4~6月の給与の平均額を基に標準報酬月額を決定し、これを標準報酬月額表に当てはめて、保険料額を算出します。

これに対して、賞与から控除される保険料は、支給される賞与額に健康保険、厚生年金保険等の保険料率をかけて算出します。

賞与支給額から千円未満の額を切り捨て、標準賞与額を割り出します。

この標準賞与額にそれぞれ保険料率をかけます。

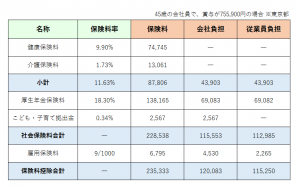

例えば、東京都の会社に勤務する45歳の会社員で、賞与が755,900円(標準賞与額:755,000円)だった場合の保険料を計算してみましょう。

※1 40歳以上65歳未満のため介護保険料率1.73%が加わります。

※2 社会保険料は、労使で折半します。賞与額に対しておよそ30%の保険料がかかり、従業員が負担するのはそのうち約15%です。

※3 雇用保険料は、一般の企業であれば保険料率は9/1000で、このうち6/1000を会社が、3/1000を従業員が負担します。

労使折半する際に1円未満の端数が出た場合は、従業員負担分の端数が50銭以下の場合は切り捨てて、50銭を超える場合は1円に切上げます。

賞与にかかる社会保険料の上限

賞与にかかる社会保険料には上限があり、健康保険と厚生年金保険で標準賞与額の上限の算出方法が異なります。

健康保険は年度(4月〜翌年3月)に支給する賞与額の累計573万円が上限です。

厚生年金保険は1回の支給額の上限が150万円と定められています。

【健康保険料】 6月:200万円×保険料率

12月:373万円×保険料率

6月は通常どおり支給額に保険料率を掛けて計算します。

12月は年度の累計の上限額に達するため(上限の573万から6月支給の200万を引いた)残りの373万円で計算します。

また年度途中に入社した社員で、前職も同一の保険者(例えば現在も前職も協会けんぽ加入)である場合は、両方の事業所の賞与額を通算できます。

同一年度内に、複数の会社で健康保険の被保険者として働き、標準賞与額の年間累計に達する場合は「健康保険標準賞与額累計申出書」を提出する必要があります。

【厚生年金保険料】 6月:150万円×保険料率

12月:150万円×保険料率

6月、12月ともに1回の支給にかかる上限額は150万円です。

150万円を超えた分については、保険料がかかりません。

年2回120万円ずつ支給した場合は、(120万円×保険料率)×2回の保険料がかかりますが、これを年1回240万円で支給した場合は、150万円×保険料率が負担すべき保険料となり、上限を超えた90万円については保険料がかかりません。

保険料額は将来の年金受給額に関わるため、どちらが得かは一概には決められないでしょう。

いずれにしても標準賞与額の上限以上は保険料がかからないため、賞与の計算をする際には徴収に誤りがないよう入念にチェックしましょう。

賞与支払届の提出

賞与を支給したら、会社は支給から5日以内に「被保険者賞与支払届」を保険者等に提出します。

「被保険者賞与支払届」は、あらかじめ被保険者氏名などが印字された状態で賞与支払い月の前月に送られてきます。

支給額など必要事項を記入し、「被保険者賞与支払届総括表」を添付して提出します。

「被保険者賞与支払届」を提出すると、翌月にその月の標準報酬月額にかかる保険料に合算して賞与分の保険料が請求されます。

賞与支払月の翌月は、普段より社会保険料の支払いが大きくなるので注意が必要です。

入社した月に賞与が支給された場合は、賞与からも社会保険料を控除する必要があります。

賞与支給月に退職するときは、次の点に気をつけましょう。

賞与支給月の月末に退職する場合は、賞与から保険料を控除しなければなりませんが、月の途中で退職するときは保険料を控除する必要がありません。

- (1)月の途中で退職する場合

- 賞与支給日:12月10日

退職日:12月20日

→保険料は控除しません。

- (2)月末で退職する場合

- 賞与支給日12月10日

退職日:12月31日

→保険料を控除します。

社会保険の資格喪失は退職日の翌日です。

(2)の場合は資格喪失日が1月1日となるため、12月分の社会保険料が発生します。

(1)の場合は12月21日が資格喪失日であり、12月分の保険料はかかりません。

ただし、これは社会保険料の話であって、雇用保険料は月の途中退職でも1か月分の保険料を控除する必要があります。

賞与支給月に合わせて退職を考える人は多いです。

退職する日によって保険料の負担額が変わります。

保険料の過徴収や、徴収もれがないようにないように退職者の有無や退職日の確認が必要です。