【給与計算方法:後編】残業手当や保険料、税金の計算方法について

普段は給与計算システムを使っていて、給与計算はシステムに任せているという会社は多いかもしれません。

しかし給与担当者としては、総支給額から実際の所得額に至るまで、どのように計算が行われているかをきちんと把握しておく必要があります。

前回は、給与計算方法の前編として給与計算の基本的な内容、給与計算業務の全体の流れを解説しました。

今回は後編として、総支給額に含まれる残業手当の計算方法、実際の所得額を計算するための控除額(保険料や税金)の計算方法について解説します。

| 【関連ページ】 【給与計算方法:前編】給与計算の基礎知識と全体の流れ |

給与計算の基本構造のおさらい

前編でお伝えしたとおり給与計算の基本構造は以下のとおりです。

各種支給額を算出後、控除額を算出します。

差引支給額(手取り額)=総支給額(固定的給与+非固定的給与)-控除額(保険料+税金)

支給額の内、基本給・役職手当・通勤手当・住宅手当などは毎月決まった額が支給される固定的給与なので、人事データを確認し、昇格・昇給・住所変更などが無い限りは毎月計算する必要はありません。

ただし、時間外労働手当・深夜労働手当・休日労働手当(俗に言う残業手当)などのように月ごとに変動する非固定的給与の場合は計算が必要です。

残業手当の計算方法

残業手当は、会社ごとの就業規則や賃金規程に依る前提ですが、一般的に以下のように計算します。

1.時間外労働手当 (法定労働時間を超えて労働させた場合)

基本給+諸手当※

───────────────── ×1.25×法定時間外労働時間数

1ヶ月平均所定労働時間

2.深夜労働手当 (午後10時から午前5時までの間に労働させた場合)

基本給+諸手当※

───────────────── ×1.25×深夜労働時間数

1ヶ月平均所定労働時間

3.休日労働手当 (法定の休日に労働させた場合)

基本給+諸手当※

───────────────── ×1.35×法定休日労働時間数

1ヶ月平均所定労働時間

※就業規則や賃金規程に諸手当を含むと明記された場合はその諸手当

法定労働時間とは、労働基準法で定められている労働時間の限度です。

原則として1週で40時間、1日に8時間です。

法定労働時間とは異なる、所定労働時間とは会社が法定労働時間の範囲内で自由に定めることができる時間です。

就業規則や雇用契約書などに「所定労働時間を超えて就業した場合は割増賃金を支払う」という定めがある場合は、たとえ法定の8時間を超えていなくても残業手当を支払う必要がありますので、注意が必要です。

月平均所定労働時間とは、1年を365日として、そこから1年の休日の合計日数を引いた日数に1日の所定労働時間を乗じて算出されます。

これを12ヶ月で除すると、月平均所定労働時間の計算ができます。

具体的には以下の計算式のとおりです。

- 1ヶ月平均所定労働時間=(365日-1年間の総休日日数)×1日の所定労働時間÷12ヶ月

時間外労働手当の割増率は25%、深夜労働手当は25%、休日労働手当は35%で計算します。

「時間外労働(25%)+深夜労働(25%)」、「休日労働(35%)+深夜労働(25%)」といったケースでは、割増率を上乗せして計算しなければなりませんので、注意が必要です。

また、残業時間を単純に切り捨てる処理は労働基準法違反となるため、原則として1分単位で計算しなければなりません。

ただし、1ヶ月の残業代の合計時間については、1時間未満の端数があれば、30分未満を切り捨て30分以上を1時間に切り上げても良いとされています。

保険料の計算方法

給与計算で控除する保険料は、健康保険料、厚生年金保険料、介護保険料、雇用保険料の4つです。

健康保険料、厚生年金保険料、介護保険料※1は、以下のように計算します。

- 標準報酬月額※2 × 保険料率

全国健康保険協会の健康保険の場合は、会社の所在地を保険料額表に当てはめれば確認できます。

保険料率は毎年見直されるため、実際に計算するときは必ず最新版をご参照ください。

健康保険料率と介護保険料率は毎年3月、厚生年金保険料率は毎年9月に見直されます。

※1介護保険料は、40歳から64歳までの健康保険加入者が対象です。

※2標準報酬月額は、基本給に通勤手当や残業手当などの諸手当を加えて算出します。

標準報酬月額には、3回以下の賞与や見舞金など、臨時の報酬金は含まれません。

| 【関連ページ】 標準報酬月額はどのように決まる? |

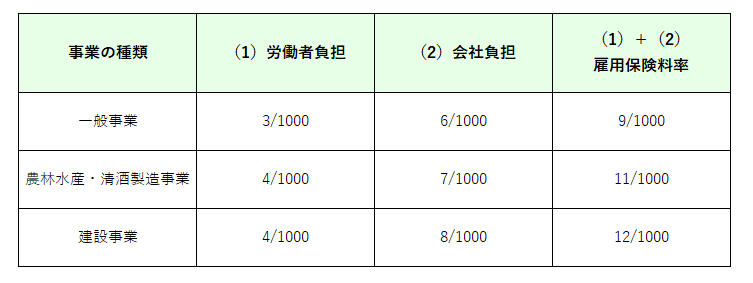

雇用保険料と労災保険料は、以下のように計算します。

- 総支給額※3 × 保険料率

労災保険料は会社の全額負担となるため、従業員の給与計算には関係ありません。

保険料率は毎年見直されるため、実際に計算するときは必ず最新版をご参照ください。 保険料率は事業の種類によって異なります。

※3総支給額には、基本給・通勤手当・残業手当・賞与・住宅手当などを含みます。

ただし、役員報酬や結婚祝金、退職金などは含まれません。

税金の計算方法

税金は、「源泉所得税」と「住民税」の2つがあります。

源泉所得税は、源泉徴収税額表に当てはめて算出します。

課税対象額は、総支給額から通勤手当と健康保険・雇用保険・介護保険料などの保険料を引いた金額です。

さらに扶養親族等の人数を考慮して税率を決定します。

甲乙の欄については、扶養控除等申告書を提出している人は甲欄、それ以外の人は乙欄として計算します。

税額は変更されることがあるため、実際に計算するときは必ず最新版をご参照ください。

国税庁:給与所得の源泉徴収税額表(平成31年(2019年)分)

源泉所得税の最終的な額は、1年間の所得に応じて決定されるため、月々の給与からの控除額はあくまで見込み額です。

そのため1年間の所得が確定した年末の段階で再度、正しい所得税額を計算し、すでに支払った源泉所得税額との間で差額を調整します。

これが「年末調整」で、給与計算の一部として重要な業務です。

住民税は、毎年5月頃に、従業員の住所がある各市町村から会社宛に「住民税課税決定通知書」が届きます。

この通知書をもとに、従業員の給与から住民税を控除し、給与支払日の翌月10日までに納付します。

住民税は、事前に計算された通知書が届くため、源泉所得税と違って計算する必要はありませんが、控除の手続きと納付業務は必要です。

納付方法は、各従業員が直接市町村に住民税を納める普通徴収と、会社が従業員の代わりに納税する特別徴収の2種類があります。

会社は、原則として従業員の住民税を特別徴収しなければならないことが法律により義務付けられています。

まとめ

今回は給与計算方法の後編として、総支給額に含まれる残業手当、月々の控除額である保険料と税金に焦点を当てて解説しましたが、いかがでしたでしょうか。

このようにして計算された「総支給額」から「控除額の合計」を引いた額が「差引支給額」、いわゆる手取り額です。

保険料や税金の計算方法は少々複雑であり、法改正があればそれに対応することが必須です。

毎月の給与計算は、従業員の給与に関わる、責任の重い仕事です。

基本の理解を深めて、安定して処理できるよう、ぜひ日々の業務に役立てて下さい。

前の記事を見る

前の記事を見る